Украинский след молдавской "кражи века": вышки Бойко всплыли в обанкротившихся банках

Ключевые решения о выводе из банковской системы Молдовы $1 млрд – о крупнейшей афере в истории страны – принимались в 500 км от Кишинева, на территории Украины.

26 ноября 2014 года в Каховке прошло собрание семи акционеров молдавского Banca Socială, легализовавших операции, которые сейчас именуют не иначе как мошеннические. Так называемые акционеры и не подозревали, в какой афере они участвуют – в отличие от тогдашнего правительства Молдовы, которое через секретные указы выделило проблемным банкам финансовую помощь.

Результатом этой истории стал крах ряда крупных молдавских банков, обвал национальной валюты, смена правительства, арест премьера и – попутно – обострение политического кризиса в соседней стране до уровня, из которого Молдове до сих пор не удается выбраться.

"Европейская правда" публикует в сокращенном виде расследование, проведенное нашими молдавскими партнерами, изданием NewsMaker. При чем в расследовании махинаций политиков Молдовы обнаружились следы старых украинских афер.

— Бойко, Юрий Анатольевич

Данный текст мы дополнили редакционными правками и разъяснениями, которые позволят понять суть "Кражи века" даже тем, кто не является знатоком деталей молдавской политики.

Финансисты из Каховки

Финансовая афера, прославившая Молдову на весь мир, готовилась загодя.

Как следует из доклада американской компании Kroll, которая занималась поиском молдавских активов, в один день – 8 мая 2013 года, пятеро граждан Украины и двое граждан России стали акционерами молдавского Banca Socială, заплатив за акции по €650-660 тыс. каждый. Деньги они получили в качестве кредита от офшорных компаний, зарегистрированных в Доминиканской Республике, Панаме, Белизе, на Маршалловых и Сейшельских островах. Счета этих компаний были открыты в латвийском Pasta Banka.

Пятеро из семи акционеров Banca Socială оказались жителями городов Каховка и Новая Каховка.

Один из авторов этого текста встретился с некоторыми участниками сделки, которую сейчас принято называть "кражей века".

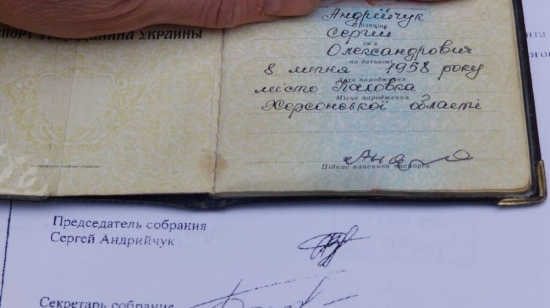

Первым собеседником стал житель Каховки Сергей Андрийчук (владел 4,16% акций банка) – председатель собрания акционеров. Пожилой мужчина неопрятного вида живет в небольшом небогатом домике по улице Мелитопольской.

Председатель собрания акционеров Banca Socială Сергей Андрийчук не очень похож на человека, привыкшего иметь дело с финансами. Фото Татьяны Рихтун

Он явно не понимает, о чем с ним говорят и какова его связь с молдавским миллиардом. Оживляется Андрийчук, когда ему задают вопрос о паспорте: терял ли он его или передавал кому-то на время? Выяснилось, что осенью 2014 года к нему наведались двое мужчин с просьбой дать паспорт. "Помоги, нужно срочно банк один спасти, – вспоминает он тот разговор. – Они обещали заплатить мне тысячу гривен, если дело выгорит".

Через месяц Андрийчуку вернули паспорт, ничего не заплатив.

Просьбу показать паспорт Сергей Андрийчук удовлетворяет и демонстрирует документ. Подписи в паспорте и в протоколе ноябрьского собрания акционеров совершенно не похожи.

В поисках тех, кому понадобился паспорт Андрийчука, пришлось посетить рынок Каховки, где торгует мобильными телефонами молодой человек по имени Роман. Он подтверждает, что брал паспорт Андрийчука, но полностью отрицает какие-либо связи с молдавскими банками. В подтверждение своих слов Роман предлагает встретиться с еще одним человеком, чье имя называл и Андрийчук.

Этот человек – Олег Садовой. Добротный дом Садового говорит о достатке. На вопрос о том, чем он занимается, Садовой отвечает – ничем.

И Роман, и Олег Садовой спокойно рассказывают, что есть масса способов получить персональные данные и даже ксерокопии паспортов в нужном количестве. Называются даже конкретные сроки и суммы. За 500 гривен Роман готов через час принести пачку ксерокопий паспортов.

А может принесете ксерокопии паспортов тех, чьи фамилии значатся в протоколе внеочередного собрания акционеров Banca Socială?

Мужчины отказываются, но в то же время с придыханием интересуются: а много денег заработали на этих паспортах?

Еще один "акционер" Banca Socială (4,2% акций) живет в Новой Каховке. Это Олег Степанец.

Застать его дома не удается. Напуганная мать Олега Полина не удивлена интересом к ее сыну и с порога начинает причитать: "Я же ему говорила, не ввязывайся!"

Олег, как выясняется, безработный и, как говорит Полина, зарабатывает где придется и на чем придется.

Складывается впечатление, что молодого человека предупредили. Спустя несколько минут мне звонит Роман и советует поскорее уезжать из города, поскольку едет милиция и тоже встречается с людьми, которыми мы интересуемся.

Позже оказалось, что Олег Садовой и Роман отправились встречаться с людьми, которых ранее сами же уговорили доверить им свои документы. Задача была одна – удостовериться, что люди не пойдут в милицию жаловаться, а их имена не всплывут в милицейских протоколах.

Во время встречи с охотниками за чужими документами у нас сложилось впечатление, что и они не представляли себе, в какую историю попали.

А история эта очень занятная.

Молдавские трущобы

На собрании акционеров в Каховке было принято решения уполномочить тогдашнего президента Banca Socială Наталью Рахубу заключить договор цессии с британской компанией Fortuna United LP.

Ее фиктивные директора – уроженцы прибалтийских стран Виктория Зирнелите и Ремижиус Микалаускас – отказались называть имена реальных владельцев компании. Fortuna United LP. выступила поручителем по пяти крупным кредитам, выданным накануне (25 и 26 ноября 2014 года) Banca Socială.

Кредиты были выданы пяти молдавским компаниям в долларах, евро и леях на общую сумму 13,7 млрд леев (на тот момент примерно $1 млрд). Речь идет о следующих компаниях и суммах: Danmira SRL, Davema-Com SRL, Voximar-Com, Contrade, Caritas Group. Все они получили схожий займы, от 2,3 до 3,2 млрд леев. Помимо этого, крупные кредиты получили, согласно отчету Kroll, еще две компании: Provolirom SRL и Dracard SRL.

Илан Шор

Перечисленные компании с 2010-го по 2014 год получали кредиты в Banca Socială, Unibank и Banca de Economii. Причем все, кроме Contrade SRL и Davema Com SRL, кредитовались сразу в трех лопнувших банках, которые, согласно отчету Kroll, контролировались молдавским бизнесменом, тогдашним председателем админсовета Banca de Economii, а ныне мэром Оргеева Иланом Шором.

Для четырех из этих компаний – Provolirom SRL, Davema-Com SRL, Voximar-Com и Dracard SRL – была установлена программа интернет-банкинга от Banca Socială по одному и тому же столичному адресу: Тигина, 12. Там же был установлен клиент интернет-банкинга от Banca de Economii для компаний Шора Dufremol и Moldclassica International SRL.

Контактный телефон 022228027, оставленный этими компаниями, совпадал с номером телефона секретаря компании Шора Shorholding, указанным на сайте объявлений о работе.

Уставный капитал всех пяти компаний, получивших крупные кредиты в Banca Sociala, составлял минимально допустимый на тот момент размер – 5,4 тыс. леев.

Ни у одной не было собственного работающего офиса. Некоторые помещения больше напоминавшие сараи или склады. Это не смущало банки, выдававшие им миллиардные кредиты.

Бездонная казна

Собрание акционеров в Каховке стало лишь завершающим этапом операции по заметанию следов правонарушений нескольких лет.

"Всего на последнем этапе было выведено живыми деньгами 5,5 млрд леев, остальное – неблагоприятные кредиты и размещения", – рассказал NM высокопоставленный чиновник в правоохранительных органах.

Влад Филат

"Деньги были перечислены в 13 стран. Причем это не оффшорные зоны. Деньги были перечислены в Хабаровский аэропорт, магазины duty-free, на приобретение водочного бренда „Кремлевская" в России, в аэропорт „Манас" и магазины duty-free в Киргизии, а также в Китай", – перечислил собеседник, отметив, что основные средства получили Илан Шор и Владимир Филат.

Владимир Филат – премьер-министр страны с 2009 по 2013 год, а на момент "каховской операции" - лидер Либерально-демократической партии Молдовы (ЛДПМ), крупнейшей политсилы тогдашней коалиции в парламенте Молдовы

Илан Шор в своих показаниях написал, что передавал Владимиру Филату наличными большие суммы – в общей сложности около $250 млн.

Сейчас Филат находится под следствием, в том числе по делу о трех лопнувших банках.

"В течение последних лет Banca Socială, Unibank и Banca de Economii были вовлечены в рискованные операции и сомнительные сделки, которые значительно повлияли на их капитал, прибыль и ликвидность. В результате банки выдали кредиты дебиторам, имеющим большие задолженности, которые не представляли доказательств способности погашения кредитов...

Были осуществлены крупные сделки с активами банка, были выданы кредиты, обеспеченные лишь уступкой прав требования и поручительством юридических лиц, большинство из которых недавно учреждены", – перечислили NM в Нацбанке нарушения последних лет в трех банках.

"Операции Каховка" предшествовали решения, принятые в Молдове на правительственном и законодательном уровнях.

Они позволили реализовать второй этап вывода денег – из государственной казны.

10 октября 2014 вступили в силу поправки в законодательство, которые узаконили выдачу денег проблемным банкам под госгарантию.

Спустя месяц правительство, которое тогда возглавлял нынешний оппозиционер, лидер Народной европейской партии Молдовы Юрие Лянкэ, приняло секретное решение о выдаче Нацбанком кредита трем проблемным банкам в размере 9,5 млрд леев.

Кража под гарантии Минфина

Этих денег оказалось недостаточно и спустя четыре месяца правительство, уже под председательством нового премьера Кирилла Габурича, принимает еще одно секретное решение – о выдаче проблемным банкам еще 5,34 млрд леев.

Сумма экстренных кредитов, выданных Нацбанком Banca de Economii, Banca Socială и Unibank составила 14,122 млрд леев. По данным источников NM, 9,3 млрд получил Banca de Economii, 2,7 млрд– Banca Socială и 2,1 млрд– Unibank.

Сумма средств, выданных государством трем проблемным банкам, существенно превышала объемы депозитов физических лиц этих банков на момент введения в них спецуправления. (Всего на конец ноября 2014 года в трех банках физлица разместили 6,824 млрд леев)

Хотя именно необходимость погашения задолженности по вкладам населения была одним из главных аргументов предоставления помощи.

К тому же, в Молдове существует фонд гарантирования депозитов в банковской системе. "Имеющиеся в нем средства могли гарантировать вклады как минимум Banca Socială и Unibank", – сообщил источник NM в фонде.

Перед введением спецуправления в Banca de Economii и в двух других банках стала наблюдаться нехарактерная для молдавского банковского рынка тенденция. В ноябре 2014 года Banca de Economii привлек 8,9 млрд леев с межбанковского рынка – из Moldova Agroindbank, Banca Socială, Moldindconbank.

В отчете Kroll говорится еще об одном банке, который разместил средства в Banca de Economii незадолго до каховского собрания акционеров и введения спецуправления.

"Четыре молдавских банка разместили депозиты в Banca de Economii. Самую большую сумму разместил Victoriabank – 1,839 млрд леев. При этом размещения банка резко стали расти с 19 ноября (к тому моменту уже было принято секретное правительственное решение о выделении госпомощи в размере 9,5 млрд леев). На 18 ноября они составляли всего лишь 90 млн леев", – написано в отчете.

После введения спецуправления деньги этим банкам были возвращены из бюджета - за счет госпомощи.

Еще одна интересная тенденция – рост "прочих обязательств" Banca Socială перед третьими лицами. К примеру, в ноябре у банка резко – в 393 раза – выросли "прочие обязательства": с 12 млн леев в октябре до 4,712 млрд леев. В декабре обязательства снизились до 32 млн леев.

Выросли и обязательства у Banca de Economii – с 10,672 млрд до 13,045 млрд леев.

Были ли эти обязательства также погашены за счет госпомощи, выяснить не удалось.

Впрочем, это может подтверждать версию молдавских правоохранительных органов о том, что проблемные банки создали ложные обязательства банка перед третьими лицами. "25 и 26 ноября представители этих трех банков отправляли Swift ложные сигналы об осуществлении некоторых операций", – пояснил NM высокопоставленный сотрудник правоохранительных органов Молдовы, знакомый с ходом следствия.

Срок хранения информации в системе Swift не превышает полугода, которые давно истекли.

В Нацбанке NM не подтвердили, но и не опровергли информацию о Swift и ложных обязательствах. "Национальный банк привлек квалифицированных специалистов для осуществления финансового расследования в указанных трех банках. Что касается указанных сделок, соответствующая информация была представлена следственным органам", – сообщили в НБМ.

"След Бойко" в молдавском банке

Схема вывода миллиарда из молдавских банков вполне может лечь в основу детектива о финансовых махинациях.

Арсенал, который был задействован для осуществления этой операции, был весьма широк.

В ход пошли украинские, российские и другие неизвестные компании, а также граждане Молдовы,

которые то ли по дружбе, то ли за вознаграждение согласились предоставить мошенникам свои персональные данные.

В их числе оказались экс-президент Молдовы Петр Лучинский, бывший глава Таможенной службы РМ Виорел Мельник, президент Федерации тенниса в Молдове Марина Таубер и другие.

"Стать акционером Unibank мне предложил Илан Шор", – говорил потом Петр Лучинский в эфире программы Alb&Negru на Unimedia. "В 2012 году он подошел ко мне и сказал: "Продается Unibank и есть возможность купить акции, а через год банк укрепит свои позиции, вы продадите акции, и получите прибыль.

Я ответил, что нет денег. Он говорит, что есть организация за пределами страны – из Литвы, которая оформит займ за день",– вспоминал экс-президент.

Для схемы были необходимы и компании в западных странах, желательно в таких, где не раскрывают имена конечных владельцев акций. Но иногда авторы схем не тратят лишнее время и деньги на регистрацию новых и используют одни и те же компании в различных схемах.

Так, герой нашего расследования, председатель собрания акционеров в Каховке Сергей Андрийчук, чтобы купить акции Banca Socială, получил на бумаге кредит в €655 тыс. у некой панамской компании Tamlyn Group Corp

На первый взгляд эта оффшорная компания ничем не примечательна. Кроме одного – ее директором значится Татьяна Итцель.

Что в этом необычного? Дело в том, что в Украине найдется несколько десятков фирм, в которых конечным бенефициаром указана эта женщина. О деятельности большинства фирм почти ничего не известно, за исключением того, что они регулярно участвовали в тендерах и судятся с налоговой за отмену штрафов.

Но есть среди них и компании, которые фигурировали в крупных скандалах. К примеру, учредителем украинской компании "Горные машины" является панамский офшор Sevard trading inc. Президент Sevard Татьяна Итцель Салданья Эскобар (Tatiana Itzel Saldana Escobar). По данным реестра панамских компаний, по состоянию на 2010 год она была одним из уполномоченных директоров еще двух панамских фирм – Cascado AG и Systemo AG.

Как писала "Украинская правда", на тот момент вместе с Итцель в списке директоров этих компаний были латыши Горин и Эрик Ванагельс, известные как продавцы скандально известных "вышек Бойко".

Тогда в результате лишь одной из фиктивных сделок украинский бюджет потерял несколько сотен миллионов долларов.

А панамская компания "Горные машины" начала выигрывать государственные тендеры в 2012 году, получив с тех пор подряды минимум на 1,98 млрд гривен.

Частно-государственное партнерство

Вся операция, которую иначе как мошеннической теперь не называют, была бы невозможна без поддержки госорганов.

Дыра в проблемных банках стала формироваться намного раньше ноября 2014 года.

В ноябре лишь была проведена так называемая операция по заметанию следов и выводу оставшейся части денег из трех банков.

Одним из ее элементов стала история с угнанным и затем сожженным инкассаторским автомобилем с банковскими документами. Согласно отчету Kroll, в автомобиле были оригиналы документов по кредитным договорам, в том числе "документы решений совета банка и подтверждений Swift, документы о размещениях и поступлениях, связанных с российскими банками. Всего речь идет о 12 мешках документов".

По официальной версии, водитель инкассаторской машины, перевозившей документы Banca de Economii в архив, в какой-то момент остановился, запер ее и отправился в туалет. Вернувшись, он не обнаружил автомобиль в том месте, где его оставил.

Денег в машине не было – исключительно документы. Правда, документы на огромные суммы.

Многие эксперты впоследствии отмечали, что смысла сжигать документы не было – в системе Swift сохраняются все копии транзакций, и при желании всю информацию по ним можно восстановить.

"Но ряд операций могут проводиться и банками между собой – с одного клиентского счета на другой. Данные по таким операциям не предоставляются в Нацбанк", – сказал NM специалист, близкий к Нацбанку.Кроме того, в Молдове сохранилась возможность осуществлять трансграничные межбанковские переводы через старые каналы связи вроде Telex.

Все три банка были подключены к системе Telex.

44 дела и тишина

Еще одно "новшество" молдавского банковского сектора можно увидеть, проанализировав операции трех банков. Речь идет о так называемых фидуциарных операциях.

При таких операциях депозит по поручению и на средства клиента открывается в одном из банков за рубежом. Регулятора банк информирует о том, что у него есть деньги на счете в заграничном банке и это высоколиквидный актив. Когда деньги со счета в зарубежном банке исчезают, выясняется, что договор счета, якобы, содержал условия, согласно которым, находившиеся на нем средства были обеспечением по кредиту, выданному оффшорной структуре либо любой другой компании.

Из практики, обычно такая структура связана с банком, где был взят кредит, а иностранный банк в данном случае просто подтверждал наличие средств на депозитном счете за комиссию.

На "проблемную тройку" банков приходилось примерно две трети (64%) депозитов до востребования молдавской банковской системы в иностранных банках.

Banca de Economii, Unibank и Banca Socială причиталось 4 млрд леев, 3,5 млрд леев и 1,8 млрд леев соответственно. Позже стало известно, что эти деньги были размещены в четырех российских банках – "Газпромбанке", "Алеф-банке", "Метробанке" и "Интерпромбанке". Причем депозиты были размещены под 0%, а одновременно - привлекались средства из этих же банков под 3%.

В рамках расследования ситуации в Banca de Economii, Banca Socială, Unibank заведено 44 уголовных дела, сообщил глава Национального центра по борьбе с коррупцией Виорел Кетрару. Первое уголовное дело было открыто 28 июня 2012 года, а последнее 1 декабря 2015 года.

16 октября Нацбанк признал Banca Socială, Banca de Economii и Unibank неплатежеспособными.

Задолженность Banca Socială в восемь раз превышала его активы

(активы банка – 2,003 млрд леев, а обязательства 16,486 млрд леев), Banca de Economii в семь раз (1,935 млрд леев и 14,127 млрд леев соответственно) и Unibank практически в три раза (1,027 млрд леев и 2,984 млрд леев соответственно).

Расследование было проведено в рамках проекта по запуску международной сети журналистов расследователей n-vestigate. Координатор проекта RISE Moldova. Координатор расследования Ион Пряшка.

Авторы: Инна Кывыржик, Татьяна Рихтун, журналист-расследователь (Украина) |

Рашизм

Рашизм

Рашизм

Рашизм Child abductors

Child abductors Категорії

Категорії РПЦ МП

РПЦ МП Корисне

Корисне Вход

Вход Кто на сайте

Кто на сайте Рассылка

Рассылка Однодумці

Однодумці Герої України

Герої України Україна

Україна ЦПК

ЦПК Єрмак

Єрмак “Гірше ніж москальські воші можуть бути тільки наші українські гниди” - Симон Петлюра

“Гірше ніж москальські воші можуть бути тільки наші українські гниди” - Симон Петлюра Татаров

Татаров

Преступники

Преступники Vor

Vor Партия Регионов

Партия Регионов

Гамбіт президента

Гамбіт президента

Чорний стоматолог

Чорний стоматолог Моя кнопка

Моя кнопка